Os motoristas de aplicativo são profissionais autônomos, sem vínculo empregatício com as empresas de transporte. A atividade, no entanto, não está livre do Imposto de Renda, e os trabalhadores devem recolher o tributo sobre o valor das corridas todos os meses pelo carnê-leão.

Como fazer a declaração:

Só 60% do valor das corridas é sujeito a imposto. Faça as contas e, caso a soma do percentual sobre os ganhos obtidos em 2023 supere R$ 30.639,90, o contribuinte está obrigado a entregar a declaração completa para a Receita Federal.

IR: motorista de aplicativo – Foto Getty images

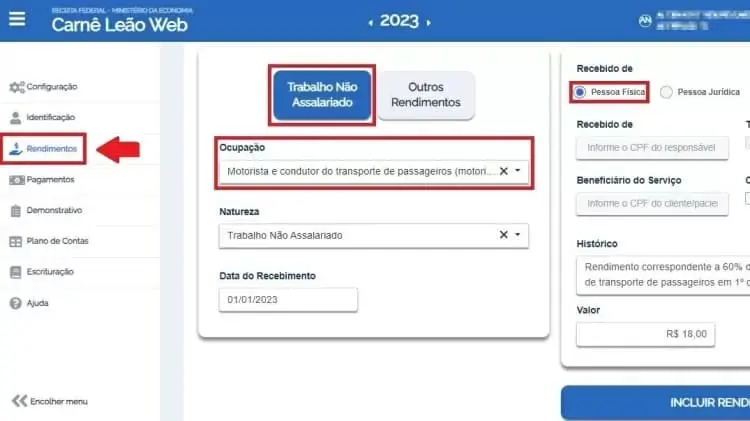

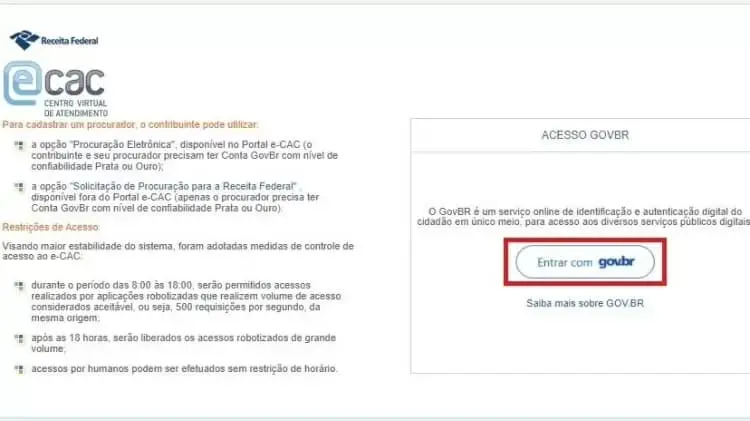

Preencha o carnê-leão. Após descobrir sobre a obrigatoriedade, insira todos os valores embolsados e função das corridas de aplicativo no e-Cac, plataforma de atendimento virtual do Fisco. Para isso, é necessário ter o nível de confiabilidade “prata” ou “ouro” nos sistemas do governo federal.

IR: E-Cac – Foto: Getty images

Na plataforma, acesse o menu “Meu Imposto de Renda”, disponível do lado esquerdo da tela. Em seguida, certifique-se que as informações a serem preenchidas são referentes ao ano-calendário correto. Para as declarações deste ano, a referência são os rendimentos de 2023.

IR: E-Cac – Foto: Getty images

Responda às perguntas. Declare-se como profissional autônomo com atividade no Brasil e escolha por “Longo” no campo “Texto”. Clique em “salvar”. Em seguida, preencha seus dados pessoais e selecione a opção “Motorista e condutor do transporte de passageiros (motorista de táxi, ônibus, pequena embarcação etc)” no campo de “Ocupações”.

IR: E-Cac – Foto: Getty images

Marque o quadro “Principal” se não tiver outra ocupação com carteira assinada. Deixe o “Registro Profissional” em branco e clique em “Adicionar”. Ao clicar em “Salvar Informações”, o contribuinte é direcionado automaticamente para a página com os valores recebidos.

Cadastre os ganhos. Utilize a seção de “Rendimentos” para preencher os valores embolsados com as corridas de aplicativo. Na sequência, mencione que os recebimentos foram pagos por “Pessoa Física”, cite O CPF do passageiro. Tenha em mãos um informe detalhado da empresa com as informações sobre todos os passageiros transportados.

Lembre-se de que nesta etapa o montante deve corresponder a 60% do rendimento com cada corrida. Caso o valor recebido seja de R$ 30, adicione R$ 18 no campo. Para fazer o cálculo, apenas multiplique o total por 0,6. Clique em “Incluir Rendimento’ e repita o mesmo processo para cada trajeto concluído.

Pagamentos mensais. Com os valores cadastrados corretamente todos os meses, o contribuinte deve gerar um Darf (Documento de Arrecadação de Receitas Federais) e pagar até o último dia útil do mês seguinte aos recebimentos.

Atenção com as alíquotas. A cobrança de imposto sobre o rendimento dos profissionais autônomos é feita para todos os ganhos mensais que superaram R$ 1.903,98 entre janeiro e abril, e foram maiores do que R$ 2.112 entre maio e dezembro.

Cuidado com a multa. O contribuinte que perder o prazo de pagamento do imposto devido fica sujeito ao recolhimento de juros de 1% ao mês e multa diária de 0,33%, limitada a 20% do imposto devido.

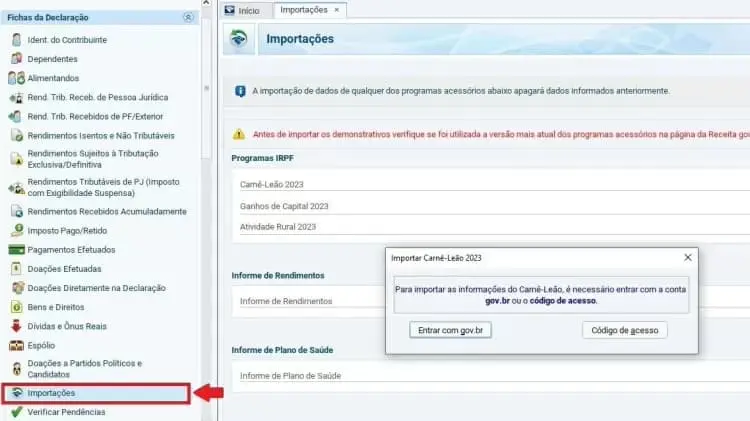

Transporte as informações. Caso fique comprovada a necessidade de entregar a declaração após os cadastros e pagamentos concluídos, utilize a ficha “Importações” para puxar os dados preenchidos no e-Cac.

Foto: reprodução/UOL

Desconto no Imposto de Renda. Os 40% remanescentes sobre o valor recebido pelos motoristas autônomos representam uma forma de compensar os gastos com a atividade. Por isso, devem ser relacionados na ficha de “Rendimentos Isentos Não Tributáveis” com o código “24 — Rendimento bruto, até o máximo de 40%, decorrente da prestação de serviços decorrente do transporte de passageiros”.